美国制造业持续萎缩,生猪价格探底回升

首席点评:受生产、就业和投入价格回落的拖累,美国6月ISM制造业指数仅为46,连续八个月陷入萎缩,并创下2020年5月以来新低,持续低于50荣枯分水岭的时间创2008-2009年以来最长。6月份美国制造业的健康状况急剧恶化,加剧了人们对下半年经济可能陷入衰退的担忧。国内商品期货夜盘收盘多数上涨,鸡蛋、生猪、豆二涨幅居前。

重点关注:生猪、甲醇、PTA

生猪:生猪价格出现反弹。根据涌益咨询的数据,7月3日国内生猪均价13.95元/公斤,比上一交易日上涨0.15元/公斤。从季节性而言,当前生猪消费处入淡季,供应压力也处于上半年最大时期。对于2023年的走势,当前价格已经触及养殖成本,叠加经济复苏、非瘟带来仔猪存栏的损失以及猪肉收储,消费端恢复后下方现货价格空间有限并有望反弹。但考虑到2022下半年生猪养殖利润偏高,能繁母猪存栏恢复,2023年生猪总体供应有望逐步增加,全年猪价重心仍将低于2022年,交易节奏的把握将更为关键。企业可以等价格恢复至养殖成本之上后卖出套保,长期投资者可以在养猪成本一带逐步择机入场买入生猪近月合约,预计LH09合约波动区间15000—18000。

铜:夜盘铜价窄幅波动,市场已阶段性消化美联储强调加息带来的影响。精矿加工费持续小幅增加鼓舞国内铜产量延续稳定增长,今年全球供应大概率延续稳定增加。预计今年国内汽车产销可能下降,但铜需求预计持平,空调产量延续较高增速,电力投资可能是拉动铜需求的主要行业,国内铜供需总体保持良好。短期CU2308合约区间波动,下方支持66000,上方阻力70000。建议关注美元、下游、库存等状况。

PTA: 主力2309合约周一收涨于5606元/吨,华东现货参考5570元。PX中国台湾在958美元。PX加工费在463美金,PTA加工区间参考366元/吨。PTA整体开工在79%附近,PX方面,新增中海油惠州150万吨新装置。2023年7月1日起,国内大陆地区PX产能基数上调至4367万吨。聚酯方面,新增聚酯产能105万吨,包括:嘉通能源30万吨装置,配套生产涤纶长丝;三房巷75万吨装置,配套聚酯瓶片。2023年7月1日起,国内大陆地区聚酯产能基数上调至7590万吨,直纺长丝产能上调至4142万吨,聚酯瓶片产能上调至1396万吨。PX因降负所致的价格走终端消费表现一般。PTA2309合约波动区间5300-5700元/吨。

一、当日主要新闻关注

1)国际新闻

标普:预计今年和明年全球GDP增长率为2.9%,之后将在未来几年上升至3.3%。预计美国的紧缩周期在2023年之前不会放松,除非美联储“明确表示”其意图。欧元区经济在下半年有可能回归适度增长,然后进一步放缓。

2)国内新闻

央行党委书记、国家外汇局局长潘功胜会见韩国央行行长李昌镛一行,双方就宏观经济形势及中韩金融合作等议题交换意见。

3)行业新闻

交通运输部部长李小鹏在交通强国建设试点工作推进会上表示,要以试点工作为牵引,推动加快建设交通强国五年行动计划落地落实。要着力服务乡村振兴和区域协调发展,加强交通运输科技创新驱动,加快交通运输绿色低碳转型。

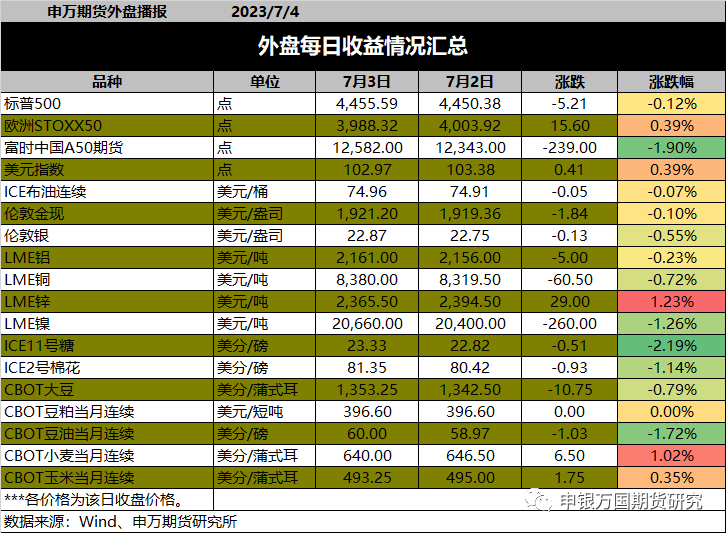

二、外盘每日收益情况

三、主要品种早盘评论

1)金融

股指(IH和IF):美股小幅上涨,上一交易日A股上涨明显,上证50指数涨1.70%,沪深300指数涨1.31%,两市成交额1.03万亿元,金方面北向资金流入26.85亿元,6月30日融资余额减少55.56亿元至14952.90亿元。当前海外地缘政治风险降低资金风险偏好,人民币兑美元持续贬值对资金流入造成一定影响,市场期待进一步落地支持经济复苏的政策,技术上看期指有走强迹象,操作上建议做多为主,预计IH2307合约波动2400-2600,IF2307合约波动区间3700-4000。

股指(IC和IM):美股收涨,纳指收涨0.21%。A股反弹,IC2307收涨0.49%,IM2307收涨0.13%。全A成交额增量1056.61亿元至10260.74亿元,资金交投情绪回暖,北上资金净买入26.85亿元。TMT成为为数不多的下跌板块,短期来看,前期部分公司提示业绩风险加上大股东减持,随着市场逐步进入中报披露期,数字经济或将继续消化估值和交易拥挤度。当下,6月经济数据有所改善,指数底部存有支撑,建议关注多IH空IM的跨品种套利,IC2307预计波动区间5800-6250,IM2307预计波动区间6400-6680。

国债:继续上涨,10年期国债活跃券收益率下行0.5bp至2.6625%。央行公开市场操作净投放690亿元,Shibor短端品种涨跌不一,资金面保持平稳。1-5月份,全国规模以上工业企业实现利润总额同比下降18.8%,降幅有所收窄,但市场需求依然不足,国常会研究推动经济持续回升向好的一批政策措施,强调具备条件的政策措施要及时出台、抓紧实施。LPR下调后,将降低实体经济融资成本,稳定市场信心,为经济增长营造有利条件。海外美联储和欧洲央行预计货币政策将进一步收紧,相信还会有更多的加息措施,美债收益率小幅回落。总体上,数据不及预期继续支撑债市,但降息落地后,市场重心转向期待进一步的宽信用政策出台,预计短期国债期货价格逐步面临调整压力,关注后续出台政策的情况和力度。

2)能化

原油:原油夜盘下跌0.44%。据沙特阿拉伯国家通讯社报道,该国周一表示,将把自愿减少日产量100万桶的计划再延长一个月,延续到8月底。随后有媒体援引俄罗斯副总理诺瓦克的话说,俄将在7月份把每天原油出口量减少50万桶,“作为确保石油市场保持平衡的努力的一部分”。受此影响,欧美原油期货价格盘中上涨。SC2307区间530-570,建议多单持有。

甲醇:甲醇夜盘上涨0.79%。本周国内煤(甲醇)制烯烃装置平均开工负荷在73.78%,较上周上涨2.51个百分点。本周期内,沿海个别TMO装置降负,陕西个别MTO装置开车,所以国内CTO/MTO装置整体开工整体上涨。市场关注港口、新疆部分MTO装置波动进展。整体来看,沿海地区甲醇库存在92.2万吨,相比上周下降0.05万吨,跌幅为0.05%,同比下降14.94%。整体沿海地区甲醇可流通货源预估41.9万吨附近。预计6月30日至7月16日中国进口船货到港量在61.88-62万吨。截至6月29日,国内甲醇整体装置开工负荷为63.99%,较上周下跌0.28个百分点,较去年同期下跌10.69个百分点。MA309波动区间2000-2200,建议观望为主。

橡胶:橡胶周一走势震荡小幅上行,ru09收于12095,上涨15,资金移仓01合约,国内产区胶水持续释放,海外产区产量也逐步增多,保税区库存仍有小幅累积,压制价格,国内需求季节性转淡,基本面相对偏弱,沪胶价格处于低位,继续下跌空间也有限,主力逐步移仓,预计短期走势维持底部区间宽幅震荡。

纸浆:纸浆夜盘延续反弹。国内5月纸浆进口量再次突破新高,同比大幅增加。海外经济下行压力使得需求持续走弱,欧洲港口木浆库存继续累积,全球木浆库存天数也不断创新高。国内下游需求表现也一般,成品纸价格重心不断下移。整体来看,此前纸浆下行的驱动并未改变,反弹空间预计有限,关注5300附近压力。短期仍是供强需弱格局,浆价底部震荡为主,SP2309区间4800-5300。

聚烯烃(LL、PP):线性LL,中石化平稳,中石油平稳。拉丝PP,中石化平稳,中石油部部分上调50。煤化工7110,成交较好。昨日,PE和PP主力合约震荡运行。基本面角度,烯烃需求进入淡季,现货成交整体一般。不过,夏季检修对冲供给,供需矛盾暂不突出。策略角度,化工品夏季检修,策略上逢低试多为主。预计PE09合约波动区间7700—8200,操作上建议建议观望。预计PP09合约波动区间6900—7300。

PTA: 主力2309合约夜盘收涨于5636元/吨,华东现货参考5570元。PX中国台湾在958美元。PX加工费在463美金,PTA加工区间参考366元/吨。PTA整体开工在79%附近,PX方面,新增中海油惠州150万吨新装置。2023年7月1日起,国内大陆地区PX产能基数上调至4367万吨。聚酯方面,新增聚酯产能105万吨,包括:嘉通能源30万吨装置,配套生产涤纶长丝;三房巷75万吨装置,配套聚酯瓶片。2023年7月1日起,国内大陆地区聚酯产能基数上调至7590万吨,直纺长丝产能上调至4142万吨,聚酯瓶片产能上调至1396万吨。PX因降负所致的价格走终端消费表现一般。PTA2309合约波动区间5300-5700元/吨。

乙二醇:主力2309合约夜盘收涨于价格3995元/吨,华东现货在3885元。华东主港地区MEG港口库存总量91.88万吨。乙二醇样本石脑油制利润为-109美元/吨,随着利润水平的修复后,部分停车装置重启意向增强,煤化工方面卫星石化90万吨装置7月份重启概率不大;月产量提升22万吨附近,7月份国产量预期在140万吨附近,供应端压力重新增加,需求端虽然持续保持较好状态,但是向上空间有限,聚酯开工率后期存在下降风险,供增需减下,加上宏观情况对商品走势利空阴影仍存,市场弱势格局暂难改变预计期货主力合约价格偏弱运行于区间(4000-3800)元/吨。

玻璃纯碱:国内纯碱市场以稳为主,市场交投气氛淡稳。江苏井神减量检修,海化老线、徐州丰成停车检修中,近期厂家整体开工负荷略降,新单报价以稳为主。国内浮法玻璃市场个别区域价格松动。华北今沙河个别厂价高跟跌,市场交投相对平稳;华中周末价格下调2元/重量箱,成交仍显一般;华东市场周末价格涨跌互现,江苏、安徽、浙江多数厂报价下调2-4元/重量箱不等,山东个别厂报价小涨,执行情况一般;华南市场近两日部分厂报价下调2-3元/重量箱,部分仍处于观望状态;西南部分厂报价下调2-4元/重量箱。盘面角度,短期玻璃进入淡季,现货成交偏弱,目前在低位整理运行,不过正基差的支撑仍在。纯碱盘面整理运行,面向夏季检修逐步增加,供给有一定调节。博源天然碱装置试车顺利。

3)黑色

煤焦:隔夜焦煤、焦炭09合约冲高回落。市场情绪有所回暖,但焦炭首轮提涨暂未落地。焦煤产量低位回升,上游库存高位回落,进口补充作用仍存,行业利润丰厚、中长期来看估值仍存下调空间。焦炭产量持稳,焦企库存有所消化,但整体供应并不紧张。成材需求仍处淡季,钢厂利润难有大幅扩张,平控政策约束下钢厂增产空间受限,需求端对煤焦价格的支撑难以持续。综合来看,需求端的表现难有超预期增量,在焦煤让价空间仍存的环境下、产业链向下游让渡利润的进程难言结束,煤焦价格的上涨驱动仍显不足。预计JM2309波动区间1200-1500,J2309波动区间1850-2250。

铁合金:昨日锰硅09合约探底回升、硅铁09合约弱势下行后低位震荡。锰矿价格波动不大,当前锰硅北方成本在6250元/吨、厂家利润情况尚可;南方厂家仍未走出利润倒挂格局。硅铁平均成本在6550元/吨左右,行业利润情况较好。锰硅产量升至高位,库存压力仍然较大;硅铁产量有所回升,市场库存仍待消化。需求方面,终端消费淡季钢厂利润扩张难度较大,平控政策约束下钢材产量增幅受限,双硅需求进一步增长的空间不大。综合来看,锰硅供需格局仍显宽松,硅铁库存消化缓慢,双硅价格上方承压,关注厂家控产节奏变化。预计SM2309波动区间6200-6700,SF2309波动区间6800-7300。

4)金属

贵金属:在美国整体经济数据表现尚可,美联储持续表态还将继续加息的情况下,近期贵金属整体疲弱,不过上周五核心PCE通胀超预期回落、美国制造业PMI继续走低的影响下出现短线反弹。美国6月ISM制造业PMI为46,不过近期美国经济数据表现较好,美国初请失业金人数为23.9万低于市场预期,美国5月份新屋销售增长12.2%超预期,同时美国消费者信心指数升至109.7也高于预期和前值,美国5月耐用品订单环比升1.7%,预期降1%。同时央行发言偏向鹰派,鲍威尔表示预计年内将至少再加息两次。拉加德则暗示,欧洲央行7月将在再度加息。由于通胀仍然顽固,当前市场正在消化7月再度加息可能,但市场质疑年内能否达成2次加息目标。市场逻辑呈现“7月或再加息+美国经济超预期强劲+等待就业市场降温”的逻辑,整体偏向震荡整理,但在长期驱动明确的情况下回调幅度整体可控,AG2312合约波动区间5300-5700。AU2312合约波动区间440—455。

铜:夜盘铜价小幅下跌,美联储主席鲍威尔给出7月和9月连续加息的可能性,称抗击通胀或需数年。国内铜产量延续稳定增长,5月单月产量再创历史最高。今年全球供应大概率延续稳定,精矿加工费持续小幅增加。预计今年国内汽车产销可能下降,但铜需求预计持平,空调产量延续较高增速,电力投资可能是拉动铜需求的主要行业,国内铜供需总体保持良好。短期CU2308合约区间偏弱波动,下方支持66000,上方阻力70000。建议关注美元、下游、库存等状况。

锌:夜盘锌价震荡整理。近期国内精矿加工费延续高位,精矿供应表现宽松,冶炼利润良好。社会镀锌板库存周度小幅下降。由近期公布的国内数据来看,下游基建、家电良好,汽车、房地产疲弱。欧洲天然气价格回落,但产量恢复缓慢。短期ZN2308合约总体可能18000-22000左右区间波动,建议关注国内库存、现货升贴水等情况。

工业硅:昨日SI2308期价小幅高开后偏弱震荡。现货方面,市场成交有所好转,华东553通氧硅价维持在13200元/吨。供应方面,利润倒挂北方产区存在停炉情况,丰水期西南地区开工回升不及预期,但行业新增产能处于爬坡阶段,工业硅供应端仍显充足。需求方面,多晶硅价格跌幅放缓,企业开工较为稳定;铝合金企业开工小幅下滑,采购原料仍以刚需为主;有机硅行业利润有所改善,企业开工低位回升,但对工业硅的采购仍较为谨慎。综合来看,目前下游需求疲态延续,丰水期市场高位库存的消化难度较大,硅价上方仍存明显压力。预计SI2308波动区间12300-14300。

5)农产品

棉花:外盘昨夜延续偏强运行。美棉种植面积低于预期,USDA预计美国23/24年度棉花种植面积1108.7万英亩,分析师预期1116.680万英亩,USDA此前预计1247.8万英亩。国内天气和库存炒作逐渐降温,基本面缺乏实质性利好。目前新疆天气转好,行业淡季下需求承压,叠加近期有抛储传闻流出,09合约持续上行空间预计有限,短期预计震荡整理为主。中长期看,国内棉花产量下滑已成事实,新棉抢收大概率会在今年重演,中长期棉价重心有望继续抬升,建议逢低做多远月01合约,CF401区间16000-18000。

白糖:昨夜糖价强势震荡。总体而言,目前印度的减产助推国际糖价;同时市场也继续关注厄尔尼诺发展,原油价格、巴西开榨和国内消费的变化;另外全球宏观经济变动、国内经济政策、各国汇率波动也将对糖价产生影响。而新榨季国内制糖成本提高和预期产量偏低利多糖价。策略上,后国内进口减少,后市注意天气炒作,短期糖价仍将动荡,长期投资者可以继续逢低买入。预计SR09合约波动区间6500-7500。

生猪:生猪价格出现反弹。根据涌益咨询的数据,7月3日国内生猪均价13.95元/公斤,比上一交易日上涨0.15元/公斤。从季节性而言,当前生猪消费处入淡季,供应压力也处于上半年最大时期。对于2023年的走势,当前价格已经触及养殖成本,叠加经济复苏、非瘟带来仔猪存栏的损失以及猪肉收储,消费端恢复后下方现货价格空间有限并有望反弹。但考虑到2022下半年生猪养殖利润偏高,能繁母猪存栏恢复,2023年生猪总体供应有望逐步增加,全年猪价重心仍将低于2022年,交易节奏的把握将更为关键。企业可以等价格恢复至养殖成本之上后卖出套保,长期投资者可以在养猪成本一带逐步择机入场买入生猪近月合约,预计LH09合约波动区间15000—18000。

苹果:苹果期货继续小幅波动。根据我的农产品网统计,截至6月28日,本周全国主产区库存剩余量为118.97万吨,单周出库量21.75万吨,其他产区基本结束,后市关注山东、陕西出库量。。现货方面,根据我的农产品网的数据,山东栖霞80#纸袋一二级市场价5.25元/斤,与上一日持平;陕西洛川70#纸袋半商品市场价4.2元/斤,与上一日持平。策略上,市场博弈再起,关注近期套袋数据,预计AP10合约波动区间8000—10000,操作上建议区间波动操作为主。

English

English